Mikä on työhuonevähennys?

Työhuonevähennys on verovähennys, joka kattaa oman asuntosi tai autotallin käyttöä työn tekemiseen. Voit siis vähentää oman kodin käytöstä johtuvia kuluja työhuonevähennyksenä.

Työhuonevähennys on kaavamainen, joka kattaa kaikki kotisi kustannukset ja kulumisen. Näitä kustannuksia voivat olla esimerkiksi vuokra tai vastike, kodin kalusteet, sähkölaskut, lämmityskustannukset ja siivouskulut. Näitä kodin kuluja vähennetään siis työhuonevähennyksen avulla, eikä näitä voi vähentää todellisten kustannusten mukaisesti palvelussamme.

Voit ilmoittaa työhuonevähennyksen "Vähennykset" -osiossa kirjautumalla omalle käyttäjätilillesi. Vähennys-sivulle pääset tästä, vaatii kirjautumisen palveluun.

Työhuonevähennyksen määrä vuonna 2024 on nyt julkaistu ja se on maksimissaan 960 euroa

Voit ilmoittaa työhuonevähennyksen suuruuden itse palvelussamme. Arvioi tekemäsi työn ja kodin käytön perusteella minkä suuruiseen vähennykseen olet oikeutettu.

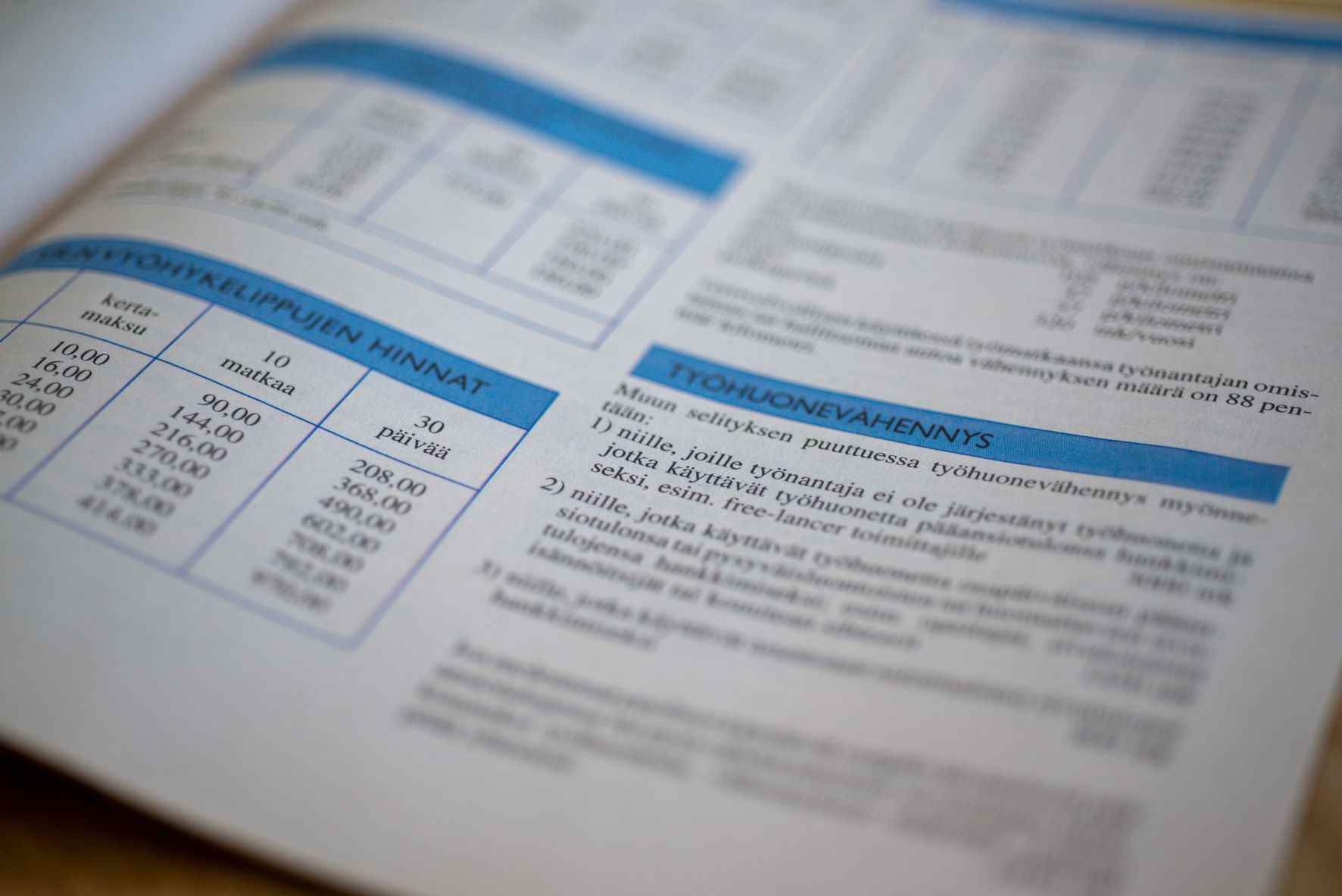

Työhuonevähennys 100 % (960 euroa vuonna 2024)

- Käytät työhuonetta päätulojen hankkimiseen

- Teet töitä kotoa yli 50 % kaikista työpäivistä vuodessa

Työhuonevähennys 50 % (480 euroa vuonna 2024)

- Käytät työhuonetta osapäiväisesti, enintään 50 % kaikista työpäivistä vuodessa.

Työhuonevähennys 25 % (240 euroa vuonna 2024)

- Käytät työhuonetta satunnaiseen tulonhankintaan.

Oman kodin käyttö sekä palkkatöissä että yritystoiminnassa

Jos sinulla on yritystulojen lisäksi esimerkiksi palkkatuloja, joiden hankkimiseen käytät kotisi työhuonetta, voit tehdä siitä erikseen vähennyksen OmaVerossasi. Esimerkiksi käyttäessäsi omaa kotia sekä palkkatyössä että yritystoiminnassa, voit tehdä työhuonevähennyksen yritystoiminnan osalta palvelussamme ja lisäksi työhuonevähennyksen palkkatulojen osalta OmaVerossasi.

Huomaa, että työhuonevähennys voi olla yhteensä enintään 960 € vuodessa.

Työskentelet sekä palkkatyössä että yritystoiminnassasi osapäiväisesti, enintään 50 % kaikista työpäivistä vuodessa. Voit tehdä työhuonevähennyksen puolikkaana henkilökohtaisella veroilmoituksella OmaVerossa ja palvelussamme puolikkaan summan mukaisesti. Saat yhteensä 480 + 480 = 960 € vähennyksen verotuksessa.

Huomaa, että henkilökohtaisella veroilmoituksella saat automaattisesti 750 euron vähennyksen, kun sinulla on palkkatuloja. 480 € vähennystä ei voi siis huomioida yksistään, sillä se on pienempi kuin jo saatu vähennys.

Yritykselle erikseen vuokrattu tila

Yritykselle vuokrattu toimisto, varasto tai hallitila on kokonaan vähennyskelpoinen meno, jonka voit vähentää kulujen mukaisesti.

Tallenna menoihin vuokranantajan lähettämä lasku tai vuokrasopimus, joka täyttää tositevaatimukset.

Voit vähentää yritykselle erikseen vuokratun tilan mahdolliset sähkö- ja vesilaskut normaalisti laskujen mukaisesti. Tila ei saa olla oma kotisi, eli kodin vuokraa tai muita kuluja ei voi vähentää. Oman kodin käyttöä yritystoiminnassa vähentää ainoastaan työhuonevähennys.

Itseltäsi et voi myöskään vuokrata yritykselle tilaa. Jos kyseessä on omassa omistuksessasi oleva muu tila, esimerkiksi varasto, kiinteistö tai halli, voit tehdä siitä työhuonevähennyksen ohjeiden mukaisesti.

Lue lisää Verohallinnon työhuonevähennys-ohjeesta.